没收到验证邮件?请确认邮箱是否正确或 重新发送邮件

IPR Daily,全球视野的知识产权新锐媒体

无论是做仿制药还是创新药,都是研发实力的体现,而专利总量是反映制药企业的研发投入和实力强弱的重要指标之一。衡量一个制药企业的研发能力,预测其未来的发展方向,专利的申请无疑是一个比较可靠、直观的指标之一。

本文统计了国内具有一定知名度的制药企业自2010年1月至2016年1月公开的专利,从专利的角度看未来几年各制药企业的创新能力,并预测其未来的发展。

| 一、专利数量比较(2010.01.01-2016.01.01)

表1 国内专利总量

表2 国内化合物专利数量

表3 PCT总量

| 二、图表分析

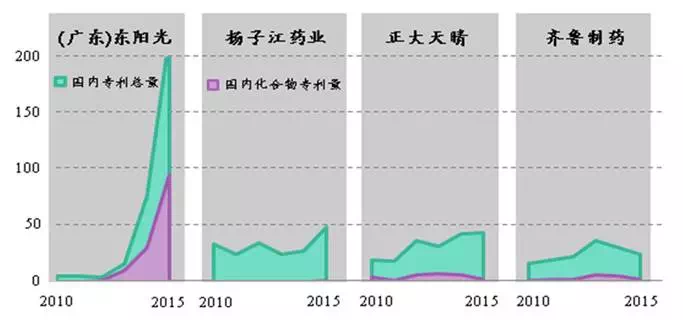

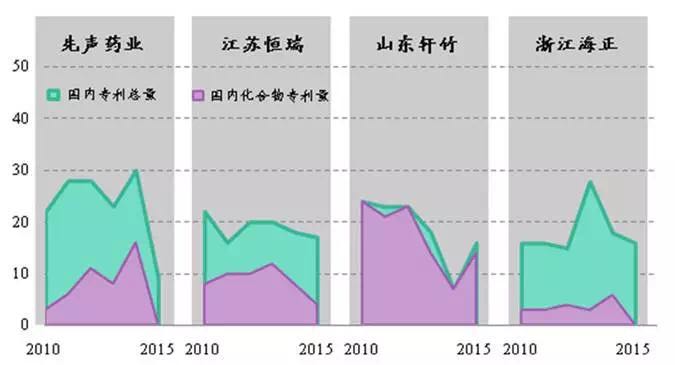

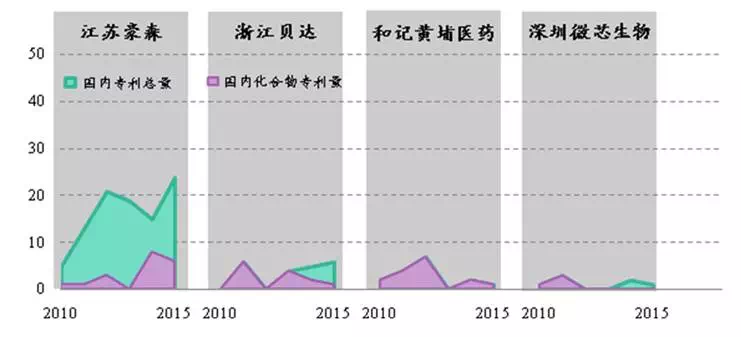

图1 国内专利总量和国内化合物专利数量分析

图2 国内专利总量和国内化合物专利数量发展趋势分析

图3 PCT总量分析

1、从国内专利总量看总体研发实力

无论是做仿制药还是创新药,都是研发实力的体现,而专利总量是反映制药企业的研发投入和实力强弱的重要指标之一。表1可以看出,排名靠前的几家研发实力较强的制药企业均申请了大量的专利,对于药品专利保护给与了高度重视。图2给出了各企业2010-2015年的专利数量变化趋势,大部分制药企业的的专利申请保持在一定数量,变化不大。值得关注的是,(广东)东阳光是个例外,该企业在2013-2015年专利数量剧增,可见其对于研发的重视程度及投入的加大。

2、从化合物专利数量看创新能力

我国新药研发在很长时间停留在仿制药的水平,与国际创新药公司有着巨大的差异,而国内制药企业涉足1.1类新药研发,是研发转型的开始,对于1.1类新药来说,化合物专利是最具有保护力度的,所以,化合物专利的数量是衡量制药企业的创新能力的比较直观的指标。从表2和图1可以看出,东阳光国内专利申请总量和化合物申请量都排在第一位,但是化合物专利仅占总量的42%。江苏恒瑞国内申请总量仅排在第6位,但是化合物专利数量排在第3位,占总量的46%,创新能力保持不下。山东轩竹医药虽然国内申请总量排在第7位,但是其化合物申请量占比93%,排在第2位。另外值得一提的是,和记黄埔虽然专利申请总量不占优势,但是其化合物申请量占到了国内申请总量的100%,可见这两家公司是专注于1.1类新药研发的单位。

3、从PCT数量看国际市场竞争力

制药企业想要得到长足的发展,仅立足于国内是远远不够的。近几年,国内制药企业也认识到了国际竞争力的重要性,纷纷将眼光投向国际市场,而国际市场的开发,涉外专利的申请是价值最大化的必不可少的保护战略。从表3和图3可以看出,江苏恒瑞国内申请量不占优势,但是其PCT的申请量跃居第1位,可见,创新药国际化是恒瑞毫不动摇的企业战略目标。(广东)东阳光的研发实力依靠于它的新药研发中心,其化合物申请量及PCT申请量在过去两年内急剧上升,说明其在1.1类新药研发的投入不断加大,该企业的国内及国外竞争力值得关注。浙江海正和山东轩竹的PCT申请量分别排在第3位和第4位,创新能力和国际化实力不容小觑。

| 三、治疗领域分析

表4 国内专利按照治疗领域分类

表5 PCT专利按照治疗领域分类

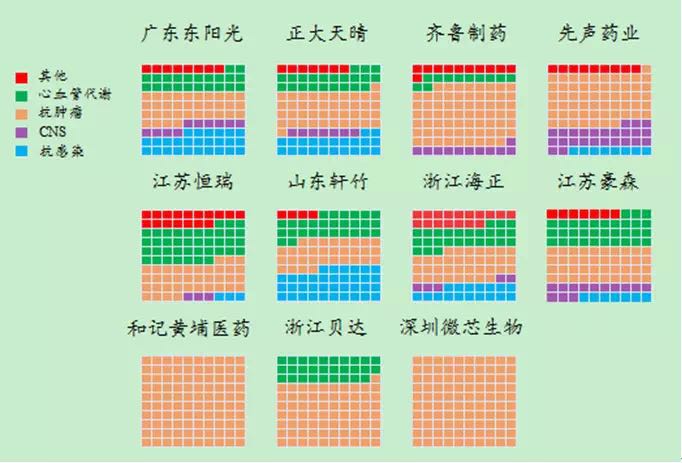

图4 国内专利治疗领域份额

图5 PCT专利治疗领域份额

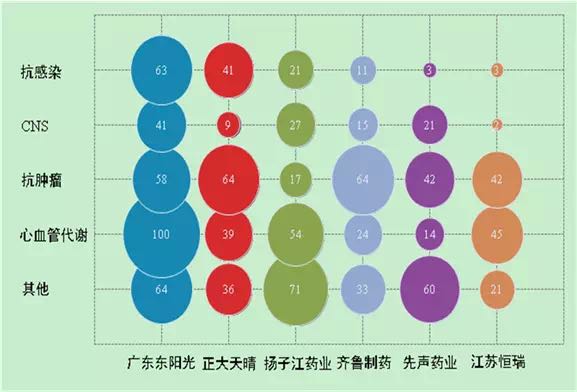

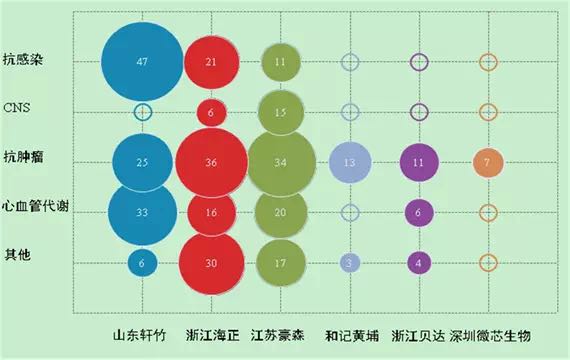

为了进一步研究各研发企业战略布局和重点研发的治疗领域,本文将疾病治疗领域分为五大类,心血管及代谢类、抗肿瘤类、中枢神经系统类、抗感染类,将生物制品,中药类等统归于其他类,从专利布局的视角进行分析。心血管及代谢类疾病领域占据了市场的巨大份额,抗肿瘤药的研发是近几年的新热点,是新药研发的前沿,抗生素领域在沉寂了几年以后又逐渐显现出新的生机,中枢神经系统领域不温不火,但市场需求巨大,也是衡量研发实力的重要指标。

表4-5,图4-5给出了制药企业国内外专利,在五大治疗领域所占的份额,抗肿瘤药目前是各公司研究的热门靶点,这一点与CFDA受理的1.1类新药中很大比例是抗肿瘤药而相吻合。(广东)东阳光在五大领域中均有研究,尤其是抗肿瘤领域,已经有多个IND申报。江苏恒瑞一直以来引领国内研发潮流,在心血管代谢及抗肿瘤领域投入较大,也有不少成果产出,2015年肿瘤免疫治疗的PD-1单克隆抗体项目与美国Incyte公司的成功转让,凸显出其国际竞争力。山东轩竹以抗生素研究起家,碳青霉烯等高端抗生素专利基本上是国内专有,目前该企业在抗肿瘤、心血管代谢和抗感染三大领域,有着均衡的发展,其抗肿瘤新药在中国和美国进入临床开发。和记黄埔和微芯生物更是以抗肿瘤作为研究主导方向,微芯生物的抗肿瘤新药西达本胺已经成功上市。总之,国内制药企业力求与国际新药研发接轨,展现出良好的发展势头。

1.(广东)东阳光

东阳光的药研发中心于2005年建立于广东东莞,由新药研发中心、仿制药研发中心、生物药研发中心组成,研发团队由海归专家及高学历人才带领。其国内专利申请总量、化合物专利数量均排在第1位,化合物申请所占比例为42%,PCT总量排在第2位,创新能力较强。五大治疗领域均有涉足,仅2013-2015年就申报了6个1.1类新药,其中4个替尼,取得了长足的进步,其研发实力不容小觑。

2.江苏恒瑞

一直被视为国内新药研发的领军企业,研发领域广泛,侧重于抗肿瘤和心血管代谢领域,抗肿瘤领域主要涉及靶点为mTOR和/或PI3K、Plk1、CDK4/6、JAK、VEGFR、PARP等,CFDA受理其1.1类新药品种20余个,包括好几个替尼类,VEGFR抑制剂阿帕替尼已于2014年在国内成功上市,是全球第一个在晚期胃癌被证实安全有效的小分子抗血管生成靶向药物。糖尿病领域所涉及的靶点有DPP4、SGLT2、GPR40、GPR119,其中DPP4抑制剂瑞格列汀已全面开展临床III期临床研究。本次调研的结果,虽然国内申请量仅排在第6位,但是化合物专利数量排在第3位,占总量的46%,创新能力保持不下,可喜的是其PCT的申请量排在第1位,可见,创新药国际化是该企业的长期战略目标。

3.山东轩竹

山东轩竹近几年发展迅猛,其隶属于四环医药控股集团,早期以抗生素研究起家,目前涉足了抗肿瘤和心血管代谢领域,虽然国内专利总量排在了第7位,但是化合物专利数量排在第2位,占国内总量的93%,PCT的数量也跻身前4,可见,轩竹是一家专门从事化药新分子实体药物研发的单位。该公司已经申报1.1类新药品种11个,多个项目进入临床I/II期试验,抗肿瘤项目在中国和美国同时开展了临床实验,从专利及新药申报数量来看,其研发规模及团队实力紧跟江苏恒瑞。

4.先声

先声药业成立于1995年,并于2004年成立先声药物研究院,目前已发展成为集生产、研发、销售为一体的制药企业。其新药研发走的是“百家汇”模式,许多项目都是从国外引进,所涉及的主要领域有抗肿瘤、心脑血管、中枢神经系统疾病、免疫性疾病等。自2008年申报艾拉莫德后,直至2010年开始,陆续申报西莫替尼、他菲替尼、赛尔替尼、麦他替尼,2015年申报盐酸美可比林,但是2015年没有化合物专利公开,未来的创新能力需要进一步关注。

5.正大天晴

其药物研究院成立于2009年,拥有高水平研发人员500余名。正大天晴国内专利总量和化合物专利数量排名均比较靠前,但是PCT申请数量不乐观,研究领域主要集中在抗肿瘤、抗生素、糖尿病,涉及EGFR、C-Met、DPP4、微管蛋白等多个靶点,创新能力目前不足以与恒瑞、东阳光、轩竹抗衡,未来五年估计仍以仿制药为主导。

6.浙江海正

不得不说,浙江海正药业的研发规模是相当宏大的,有研发人员近1200人。所涉及的主要领域有抗肿瘤、心脑血管/阿尔茨海默症、糖尿病、抗病毒等,以抗肿瘤和心脑血管领域为主。虽然其PCT申请排在第3位,但是其中化合物专利不足30%,国内化合物专利也仅占国内申请总量的17%,自2012年以来申报1.1类新药品种6个,可见其研发思路有别于其他公司,研发方向立足于国际市场的高仿,创新能力差强人意。

7.江苏豪森

豪森和恒瑞是兄弟企业,所涉及的的主要领域有抗肿瘤、糖尿病、循环系统(血液性疾病)、胃肠道等,主要在抗肿瘤和糖尿病领域,但是从专利的角度来分析,其创新能力却远不如江苏恒瑞。

8.和记黄埔

2002年成立,2006年在英国伦敦成功上市。和记黄埔自2010.1.1公开的专利有16件,全部为物质专利,PCT申请13件,所涉及的主要领域为抗肿瘤,主要涉及的靶点为JAK、PI3K和/或mTOR、KDR、HGF/C-Met、EGFR、FGFR、IKKβ等,2009年至今已经申请1.1类新药6个,呋喹替尼在中国启动以非小细胞肺癌为适应症的III期临床试验,索凡替尼在中国启动以甲状腺癌为适应症的II期临床研究,研发模式倾向于国际合作,与默克、利来、强生等国际制药大公司有着密切的合作研究关系,研发实力可见一斑。

9.深圳微芯

自2010年公开的专利有7件,物质专利4件,PCT申请2件,专注抗肿瘤领域,虽然专利数量不占优势,但是该公司采取独特的“点突破”的新药研发模式,集中领域与产品,高效率研发,已经于2015年上市西达本胺(商品名爱谱沙),未来几年如果还能保持这样的研发效率,那将是其研发实力最好的证明。

10.浙江贝达

成立于2003年1月,是一家由海归团队创办的创新药物研究单位,已成功研发1.1类新药盐酸埃克替尼,与深圳微芯一样采用以点带面的研发模式,属于高效率研发的企业。

11.齐鲁制药

属于国内知名的医药企业,更是山东百年老字号的企业,虽然国内申请数量较多,但是

侧重于仿制药的开发,近几年来才开始涉足创新药的研究,其物质专利仅占国内总申请量的12%,目前没有看到较好的创新药成果,其创新能力不能与国内知名的医药大企相媲美。

12.扬子江药业

与齐鲁制药一样,属于国内知名的制药大企业,IMS数据显示,2015年第三季度十大医院排名供应商,齐鲁制药排在第3位,扬子江排在第8位,占据国内处方药市场非常大份额。2010.01.01-2016.01.01日化合物专利仅公开1件,没有PCT国际专利公开,目前看来,扬子江的研发重点仍旧聚集在仿制药,短时间内无法跻身创新药企业前列。

13.百济神州

另外还有一些比较有名的制药企业,因为成立时间短或转型的原因,专利申请数量不占优势,没有纳入本次评估,但是他们也表现出良好的发展势头,比如百济神州。

百济神州成立于2011年并专门从事1.1类新药研发,短短几年就有3个抗癌产品进入临床,PD-1单抗 BGB-A317顺利通过美国 FDA 的新药研究申请(IND),2016年在美国纳斯达克成功上市。2010.01.01-2016.01.01日仅公开了6件国内专利,且全部为化合物专利,目前没有查到它的PCT专利,可能是因为专利公开滞后的原因,相信在不久的将来,我们可以看到它的国内外专利布局。如此巨大的投入及高效率的研发产出,其创新模式非常值得探讨和关注。

| 五、总结

国内创新环境越来越完善,越来越多的资本加入到新药研发的行列,特别伴随着国家注册法规政策的出台,预计在未来的5-10年内,更多创新药研发企业将会如雨后春笋般出现,这对于我国的国际地位的提升,国家医疗情况的改善,是一个非常好的契机。

上述分析仅统计了2010.01.01-2016.01.01日公开的专利数量,因为专利公开18个月的滞后性,以及没有关注专利的授权情况及法律状态等,所以分析时难免有偏颇之词,敬请批评指正。

原标题:【数据说】从专利数看中国制药企业的研发实力(附2010.1-2016.1国内知名药企公开专利数量统计)

来源:新康界/袋鼠

编辑:IPRdaily王梦婷

共发表文章7603篇

共发表文章7603篇文章不错,犒劳下辛苦的作者吧

- 我也说两句

- 还可以输入140个字